Словарик инвестора: что такое «бычий рынок»

Важно не забывать об осторожности даже в периоды активного роста.

Период на бирже, когда большинство инвесторов ведут себя таким образом, называют «бычьим рынком». В это время спрос на активы высокий, все хотят купить что‑то, и цены растут и растут. В какой‑то момент инвесторы начинают верить, что это надолго. Тогда случается самосбывающееся пророчество: стоимость активов продолжает повышаться не из‑за бизнес‑успехов, а из‑за веры инвесторов в дальнейший рост.

Конечно, не только настроения влияют на появление «бычьего рынка», но и более объективные факторы. Так, после кризисов экономика восстанавливается, у людей появляется больше денег на потребление, и компании хорошо на этом зарабатывают, что приводит к росту стоимости активов.

Со времени Второй мировой войны в США случилось 12 подобных периодов. Последний из них происходит прямо сейчас — немалая часть мировой экономики уверенно растёт после финансового кризиса 2007–2009 годов. И даже пандемия коронавируса не остановила этот «бычий рынок», самый длинный за всю историю наблюдений.

Финансовые профессионалы пытаются хоть как‑нибудь перевести это в числа. Частая метрика — «правило 20/20/20»: после обвала минимум на 20%, цены активов поднимаются на 20% и выше в течение двух месяцев. Иногда добавляют, что конец «бычьего рынка» — ещё одно падение минимум на 20%.

Соответственно, инвестор может планировать покупки на тот момент, когда начнётся устойчивый рост вскоре после падения. Однако всё немного по‑разному для разных активов.

Графики индексов S&P 500, Dow Jones и NASDAQ, 1980–2021 годы

Кроме самих индексов, важно обратить внимание ещё на три других фактора:

Рост общей выручки бизнеса. Как правило, она увеличивается в тех же темпах, что и ВВП страны. Чем выше спрос на товары и услуги, тем больше предприятия на них зарабатывают. Рост этого показателя можно будет заметить в первом же квартальном финансовом отчёте в период «бычьего рынка».

Увеличение нормы прибыли. Чем больше товаров производит компания, тем дешевле для неё обходится единица продукции. И если до «бычьего рынка» фирме доставалось 20 копеек с каждого рубля, то на нём это может быть и 30–50 копеек.

Улучшение мультипликаторов. Инвесторы любят применять формулы для анализа. И в моменты активного роста мультипликаторы будут показывать явные положительные тенденции — от способности компаний окупить себя до финансовой эффективности.

Главное, что они отражают, — общую доходность рынка облигаций. В спокойные времена такие бумаги приносят немного, порой по 0,39–1,58% годовых: но даже это выше инфляции в развитых странах. А в периоды кризисов доходность может взлетать вплоть до 20–30% годовых в долларах.

Индексы показывают, что «бычий рынок» облигаций развитых стран не заканчивается с середины 1980‑х. За это время они ни разу не заставили инвесторов потерять деньги.

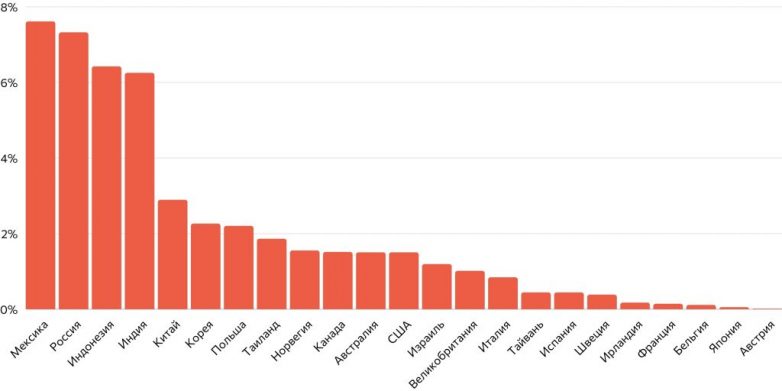

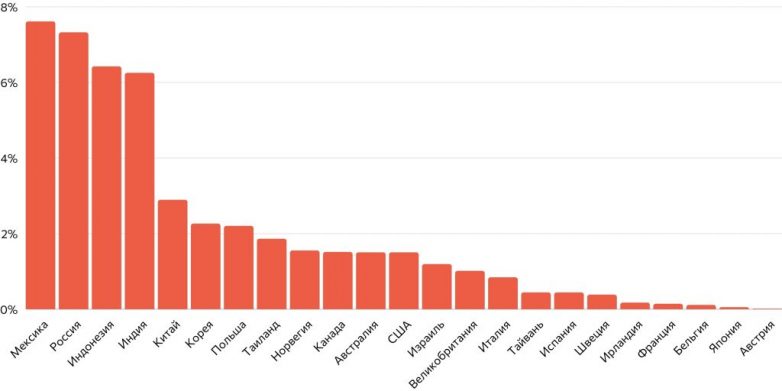

Доходность облигаций разных государств в 2021 году

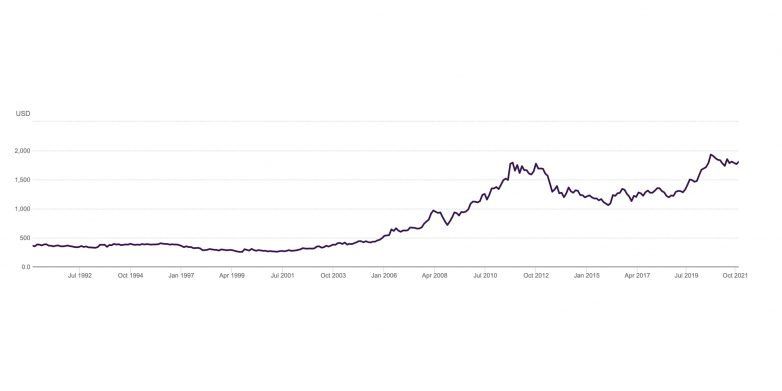

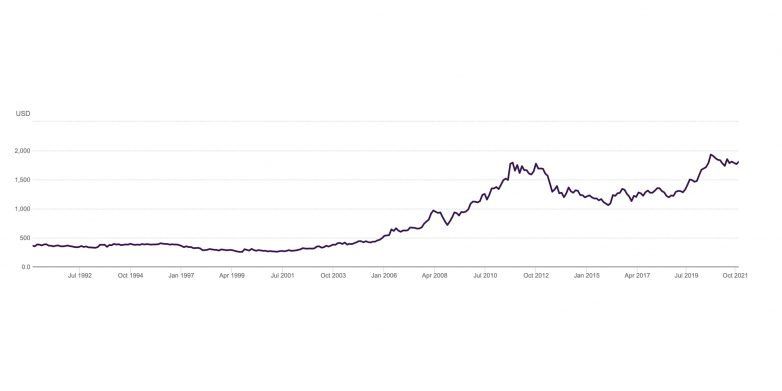

Зато экономические циклы проследить вполне можно: достаточно посмотреть на исторические графики. Например, золото пережило мощный «бычий рынок» в 2000–2011 годах. За десять лет унция подорожала в 4–5 раз.

Цены на золото: январь 1991 – октябрь 2021 года

Специалисты связали рост со всплеском производства компьютеров, смартфонов, приставок, сотен умных приборов для дома. Все они требовали микросхем, в которых золото применяли как проводник. С повышением спроса взлетела и цена.

Прямо сейчас так же активно растут промышленные металлы: медь, алюминий, сталь, кобальт, никель, цинк и им подобные. Экономисты объясняют происходящее разными причинами: от восстановления после пандемийных карантинов до взлёта популярности электромобилей и возобновляемой энергетики.

Однако не стоит забывать о волатильности. Рынки могут колебаться, и трудно угадать, где было дно цены, а когда будет пик. Можно рисковать и пытаться сорвать куш, а можно взять на себя умеренный риск и потихоньку зарабатывать. Вот несколько стратегий — по степени нарастания рискованности и доходности.

Такой вариант особенно подходит тем инвесторам, которые не собираются фиксировать прибыль в ближайшее время или жить только на вложения. Стратегия хорошо работает на будущее, особенно в десятках лет.

Например, один из самых успешных инвесторов мира Уоррен Баффет купил акции Coca‑Cola в 1988 году и держит до сих пор. За 33 года вложение принесло 1553% прибыли без учёта дивидендов.

Баффет наверняка понимал, что эти ценные бумаги с ним надолго. Другими словами, имел инвестиционную стратегию — план, который учитывает горизонт, терпимость к риску и другие личные особенности.

Допустим, основной портфель состоит из надёжных облигаций и акций дивидендных компаний — много денег это не принесёт, зато обеспечит стабильный доход. А рискованный кусочек можно вложить в акции быстрорастущих компаний. Или поиграть в трейдера и поспекулировать на колебаниях цен активов. Или набрать криптовалют и наблюдать за «американскими горками цен».

Инвестор может потерять на этом деньги, вплоть до всех «рискованных 10%». Но если он серьёзно всё проанализировал и не будет паниковать во время волатильности, то может неплохо увеличить доходность всего портфеля.

Так, Уоррен Баффет не просто купил акции Coca‑Cola, но и воспользовался коррекцией после кризиса 1987 года. Тогда ценные бумаги стоили около 2,32 доллара, в середине октября 2021 года — 53,94. Грубый подсчёт даёт 2225% доходности. Если бы Баффет покупал акции до кризиса, то заплатил бы 3,03 доллара: разница небольшая, а доходность меняется катастрофически — 1680,2%.

Допустим, трейдер рассчитывает заработать на торговле акциями производителя алюминия «Русал». Он может вложить свой капитал, а может попросить у брокера дополнительные средства и умножить инвестиции в несколько раз, обычно в 2–5.

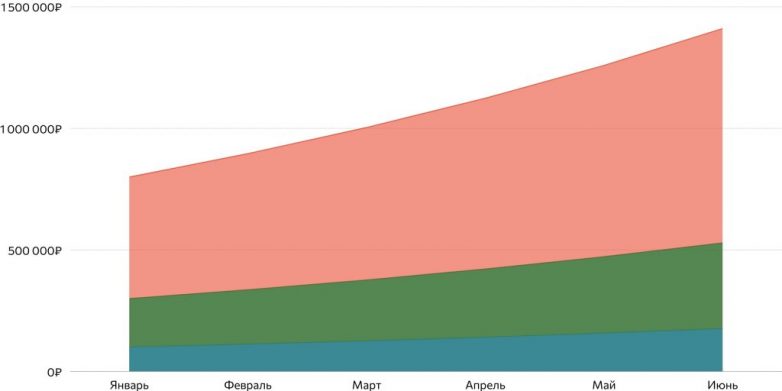

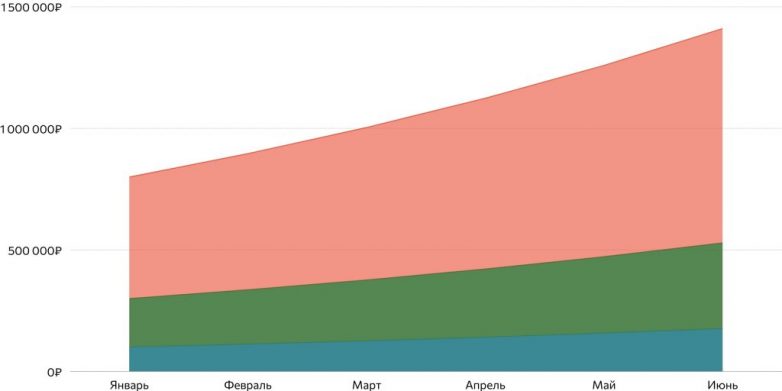

Если инвестор вложит 100 000 рублей, то может вернуть 176 234 рубля. С помощью «плеча» можно увеличить капитал в пять раз, под тот же процент получить 881 170 и заработать 481 170 рублей

Но это опасный метод, потому что невозможно знать всё. Трейдер может рассчитывать на рост акций в 10–15%, а они вырастут всего на 2%. Это всё равно прибыльная сделка, но с нехорошим соотношением риска к доходности: добиться такого же итога было бы проще, просто купив облигации.

Просчитать и оценить риски очень сложно, поэтому непрофессионалам не стоит лишний раз пользоваться займами для торговли на бирже.

Именно так начался финансовый кризис 2007–2009 годов: напряжение на рынке копилось несколько лет, а когда выплеснулось, то обесценились CDS — кредитные дефолтные свопы. Это сложные, очень рискованные и доходные ипотечные ценные бумаги.

Некоторые инвесторы не рассчитывали на крах, поэтому покупали слишком много этих свопов, а потом не смогли их продать. В результате некоторые крупные инвестиционные банки даже обанкротились, например Bear Sterns.

Предположим, что компания «Первая» стала много зарабатывать, у неё поднялись выручка, норма прибыли, мультипликаторы стали лучше. Акционеры наверняка потребуют повышенных дивидендов — возможно, ценой капитальных инвестиций и роста зарплат сотрудников. В моменте инвесторы получат больше денег, но в долгосрочной перспективе все проиграют.

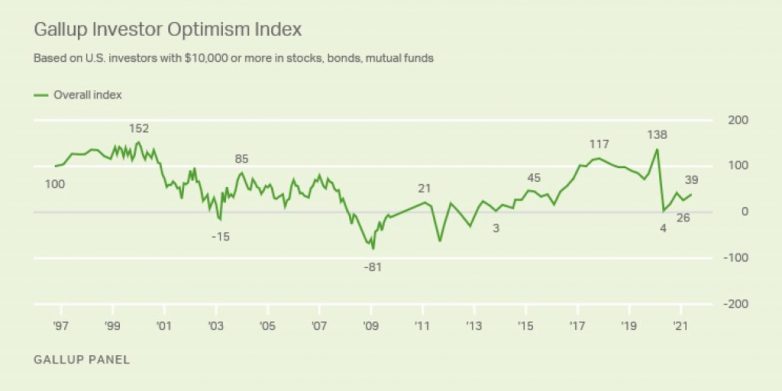

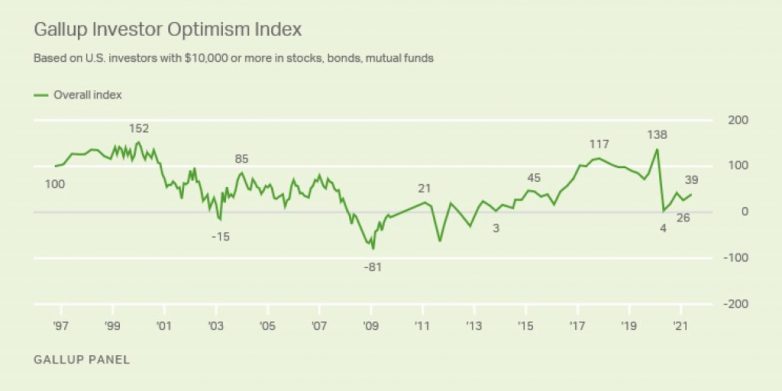

Интересно, что и перед началом пандемии индекс был очень высок, а затем упал

Другой пример неверной оценки рынка — погоня за доходностью, которая может быть не совсем реальной. Допустим, государственные облигации Аргентины сулят огромную доходность — 49,07% годовых. Вот только выпущены они в национальной валюте, инфляция которой в 2021 году находится на уровне 48%, то есть реальная доходность — около процента.

Нет чёткой метрики наступления «бычьего рынка», но есть «правило 20/20/20»: после обвала минимум на 20% цены активов поднимаются на 20% и выше в течение двух месяцев.

«Бычий рынок» может наступить для любых активов: от акций и облигаций до недвижимости и валюты.

Период «бычьего рынка» — лучшее время для частного инвестора: можно вкладываться и не особенно рисковать.

Опасности тоже есть. Главное — не попадать в ловушку «рост будет вечным»: он закончится, и лучше в этот момент не иметь на руках рискованных вложений.

Что такое «бычий рынок»

Быки бодают своих противников, а затем поднимают их на рога. Инвесторы, которых называют «быками», поступают похоже — они зарабатывают на росте цен активов. Как бы налетают на акции, облигации, товары, валюты, недвижимость, хватают их и поднимают цену вверх, а затем продают подороже.Период на бирже, когда большинство инвесторов ведут себя таким образом, называют «бычьим рынком». В это время спрос на активы высокий, все хотят купить что‑то, и цены растут и растут. В какой‑то момент инвесторы начинают верить, что это надолго. Тогда случается самосбывающееся пророчество: стоимость активов продолжает повышаться не из‑за бизнес‑успехов, а из‑за веры инвесторов в дальнейший рост.

Конечно, не только настроения влияют на появление «бычьего рынка», но и более объективные факторы. Так, после кризисов экономика восстанавливается, у людей появляется больше денег на потребление, и компании хорошо на этом зарабатывают, что приводит к росту стоимости активов.

Со времени Второй мировой войны в США случилось 12 подобных периодов. Последний из них происходит прямо сейчас — немалая часть мировой экономики уверенно растёт после финансового кризиса 2007–2009 годов. И даже пандемия коронавируса не остановила этот «бычий рынок», самый длинный за всю историю наблюдений.

Как понять, что настал «бычий рынок»

Не существует особой универсальной метрики. «Бычий рынок» — это всего лишь метафорическое определение одной из фаз экономического цикла и позитивного настроения на биржах.Финансовые профессионалы пытаются хоть как‑нибудь перевести это в числа. Частая метрика — «правило 20/20/20»: после обвала минимум на 20%, цены активов поднимаются на 20% и выше в течение двух месяцев. Иногда добавляют, что конец «бычьего рынка» — ещё одно падение минимум на 20%.

Соответственно, инвестор может планировать покупки на тот момент, когда начнётся устойчивый рост вскоре после падения. Однако всё немного по‑разному для разных активов.

На рынке акций

Самый простой способ отследить рост на этом рынке — посмотреть на крупные индексы, которые охватывают разные секторы экономики. Как правило, такие показатели вместе растут в хорошие времена и одновременно падают в кризис.

Графики индексов S&P 500, Dow Jones и NASDAQ, 1980–2021 годы

Кроме самих индексов, важно обратить внимание ещё на три других фактора:

Рост общей выручки бизнеса. Как правило, она увеличивается в тех же темпах, что и ВВП страны. Чем выше спрос на товары и услуги, тем больше предприятия на них зарабатывают. Рост этого показателя можно будет заметить в первом же квартальном финансовом отчёте в период «бычьего рынка».

Увеличение нормы прибыли. Чем больше товаров производит компания, тем дешевле для неё обходится единица продукции. И если до «бычьего рынка» фирме доставалось 20 копеек с каждого рубля, то на нём это может быть и 30–50 копеек.

Улучшение мультипликаторов. Инвесторы любят применять формулы для анализа. И в моменты активного роста мультипликаторы будут показывать явные положительные тенденции — от способности компаний окупить себя до финансовой эффективности.

На рынке облигаций

«Долговые» инвесторы тоже пользуются индексами — но не акций, а облигаций. Например, Московская биржа рассчитывает RGBITR, «Индекс Мосбиржи государственных облигаций». А финансовое агентство FTSE Russell составило 11 индексов на одни только британские долговые бумаги.Главное, что они отражают, — общую доходность рынка облигаций. В спокойные времена такие бумаги приносят немного, порой по 0,39–1,58% годовых: но даже это выше инфляции в развитых странах. А в периоды кризисов доходность может взлетать вплоть до 20–30% годовых в долларах.

Индексы показывают, что «бычий рынок» облигаций развитых стран не заканчивается с середины 1980‑х. За это время они ни разу не заставили инвесторов потерять деньги.

Доходность облигаций разных государств в 2021 году

На товарном рынке

К активам из этого сектора обычно относят драгоценные и промышленные металлы, ископаемое топливо, зерно и многое другое. Из‑за разнообразия товаров какого‑то общепринятого индекса нет.Зато экономические циклы проследить вполне можно: достаточно посмотреть на исторические графики. Например, золото пережило мощный «бычий рынок» в 2000–2011 годах. За десять лет унция подорожала в 4–5 раз.

Цены на золото: январь 1991 – октябрь 2021 года

Специалисты связали рост со всплеском производства компьютеров, смартфонов, приставок, сотен умных приборов для дома. Все они требовали микросхем, в которых золото применяли как проводник. С повышением спроса взлетела и цена.

Прямо сейчас так же активно растут промышленные металлы: медь, алюминий, сталь, кобальт, никель, цинк и им подобные. Экономисты объясняют происходящее разными причинами: от восстановления после пандемийных карантинов до взлёта популярности электромобилей и возобновляемой энергетики.

Как инвестору действовать на «бычьем рынке»

У инвесторов есть расхожая фраза: «Всякий — гений на растущем рынке». Отчасти это правда, ведь когда большинство активов растёт, получать прибыль легко. Тут идёт соревнование не за её факт, а за размер: например, заработать 10 или 30% годовых.Однако не стоит забывать о волатильности. Рынки могут колебаться, и трудно угадать, где было дно цены, а когда будет пик. Можно рисковать и пытаться сорвать куш, а можно взять на себя умеренный риск и потихоньку зарабатывать. Вот несколько стратегий — по степени нарастания рискованности и доходности.

Купить и держать

Это классическая и самая доступная для обычного человека стратегия. Смысл буквален: почитать аналитиков, посмотреть на показатели, выбрать достойные и устойчивые компании, а потом купить их акции. И держать их в портфеле до упора, что бы ни происходило на рынках позже.Такой вариант особенно подходит тем инвесторам, которые не собираются фиксировать прибыль в ближайшее время или жить только на вложения. Стратегия хорошо работает на будущее, особенно в десятках лет.

Например, один из самых успешных инвесторов мира Уоррен Баффет купил акции Coca‑Cola в 1988 году и держит до сих пор. За 33 года вложение принесло 1553% прибыли без учёта дивидендов.

Баффет наверняка понимал, что эти ценные бумаги с ним надолго. Другими словами, имел инвестиционную стратегию — план, который учитывает горизонт, терпимость к риску и другие личные особенности.

Купить, держать и немного рисковать

Базовая идея этого подхода не отличается, но он включает дополнительные риски. Смысл в том, что инвестор отделяет часть портфеля, например 10%, и пускает её на более опасные, но потенциально выгодные операции.Допустим, основной портфель состоит из надёжных облигаций и акций дивидендных компаний — много денег это не принесёт, зато обеспечит стабильный доход. А рискованный кусочек можно вложить в акции быстрорастущих компаний. Или поиграть в трейдера и поспекулировать на колебаниях цен активов. Или набрать криптовалют и наблюдать за «американскими горками цен».

Инвестор может потерять на этом деньги, вплоть до всех «рискованных 10%». Но если он серьёзно всё проанализировал и не будет паниковать во время волатильности, то может неплохо увеличить доходность всего портфеля.

Отлавливать коррекции

Как бы сильно рынок ни рвался вверх, неизбежно случаются коррекции — короткие периоды, когда цены активов опускаются на несколько процентов, а порой и на 15–20%. Обычно они быстро восстанавливаются, но некоторые инвесторы выжидают и покупают активы именно в такие моменты, потому что доходность становится ещё выше.Так, Уоррен Баффет не просто купил акции Coca‑Cola, но и воспользовался коррекцией после кризиса 1987 года. Тогда ценные бумаги стоили около 2,32 доллара, в середине октября 2021 года — 53,94. Грубый подсчёт даёт 2225% доходности. Если бы Баффет покупал акции до кризиса, то заплатил бы 3,03 доллара: разница небольшая, а доходность меняется катастрофически — 1680,2%.

Торговать «с плечом»

Эту стратегию применяют уже не инвесторы, а трейдеры — профессиональные участники фондового рынка. Смысл в том, чтобы вкладывать не только свои деньги, но ещё и заёмные, — «плечо», — которые обычно берут у брокера.Допустим, трейдер рассчитывает заработать на торговле акциями производителя алюминия «Русал». Он может вложить свой капитал, а может попросить у брокера дополнительные средства и умножить инвестиции в несколько раз, обычно в 2–5.

Если инвестор вложит 100 000 рублей, то может вернуть 176 234 рубля. С помощью «плеча» можно увеличить капитал в пять раз, под тот же процент получить 881 170 и заработать 481 170 рублей

Но это опасный метод, потому что невозможно знать всё. Трейдер может рассчитывать на рост акций в 10–15%, а они вырастут всего на 2%. Это всё равно прибыльная сделка, но с нехорошим соотношением риска к доходности: добиться такого же итога было бы проще, просто купив облигации.

Просчитать и оценить риски очень сложно, поэтому непрофессионалам не стоит лишний раз пользоваться займами для торговли на бирже.

О каких рисках «бычьего рынка» стоит помнить

«Бычий рынок», как правило, считается безопасным и оптимистичным временем для инвесторов и экономики. Но есть несколько нюансов, о которых не следует забывать.Рост не вечен

«Бычий рынок» способен длиться много лет, но однажды он всё равно закончится кризисом. Если инвестор не ожидал падения, то может потерять много денег на рискованных активах в своём портфеле — они теряют в цене в первую очередь.Именно так начался финансовый кризис 2007–2009 годов: напряжение на рынке копилось несколько лет, а когда выплеснулось, то обесценились CDS — кредитные дефолтные свопы. Это сложные, очень рискованные и доходные ипотечные ценные бумаги.

Некоторые инвесторы не рассчитывали на крах, поэтому покупали слишком много этих свопов, а потом не смогли их продать. В результате некоторые крупные инвестиционные банки даже обанкротились, например Bear Sterns.

«Бычий рынок» сам себя подталкивает к кризисам

Чем дольше длится «бычий рынок», тем сильнее самосбывающееся пророчество: не экономика, а вера начинает двигать цены вверх.Предположим, что компания «Первая» стала много зарабатывать, у неё поднялись выручка, норма прибыли, мультипликаторы стали лучше. Акционеры наверняка потребуют повышенных дивидендов — возможно, ценой капитальных инвестиций и роста зарплат сотрудников. В моменте инвесторы получат больше денег, но в долгосрочной перспективе все проиграют.

Инвесторы переоценивают реальность

Немалое значение играет и психология инвесторов. На это хорошо указывают «индексы оптимизма». Их много, один из наиболее авторитетных — Wells Fargo/Gallup Investor and Retirement Optimism Index. Одни из самых высоких значений были прямиком перед кризисами 2000 и 2007 годов.

Интересно, что и перед началом пандемии индекс был очень высок, а затем упал

Другой пример неверной оценки рынка — погоня за доходностью, которая может быть не совсем реальной. Допустим, государственные облигации Аргентины сулят огромную доходность — 49,07% годовых. Вот только выпущены они в национальной валюте, инфляция которой в 2021 году находится на уровне 48%, то есть реальная доходность — около процента.

Что стоит запомнить

«Бычий рынок» — период, когда инвесторы скупают активы на финансовых рынках, а цены всё растут вверх.Нет чёткой метрики наступления «бычьего рынка», но есть «правило 20/20/20»: после обвала минимум на 20% цены активов поднимаются на 20% и выше в течение двух месяцев.

«Бычий рынок» может наступить для любых активов: от акций и облигаций до недвижимости и валюты.

Период «бычьего рынка» — лучшее время для частного инвестора: можно вкладываться и не особенно рисковать.

Опасности тоже есть. Главное — не попадать в ловушку «рост будет вечным»: он закончится, и лучше в этот момент не иметь на руках рискованных вложений.

Только зарегистрированные и авторизованные пользователи могут оставлять комментарии.