Что такое сложный процент, чем он отличается от обычного и почему это важно знать?

Помогут онлайн-калькуляторы, Excel или одна формула.

Обычный процент работает проще: есть основная сумма, на которую он единожды начисляется. Разница будет видна даже на годовой дистанции.

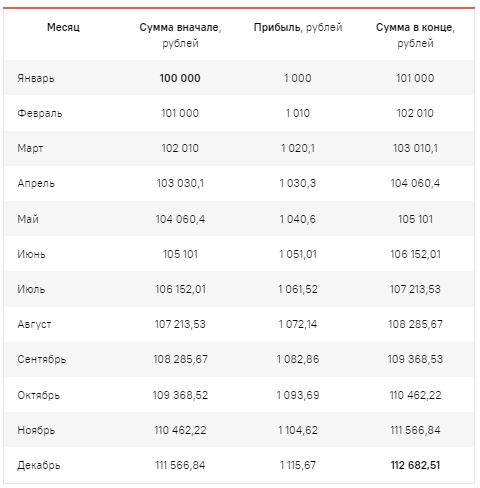

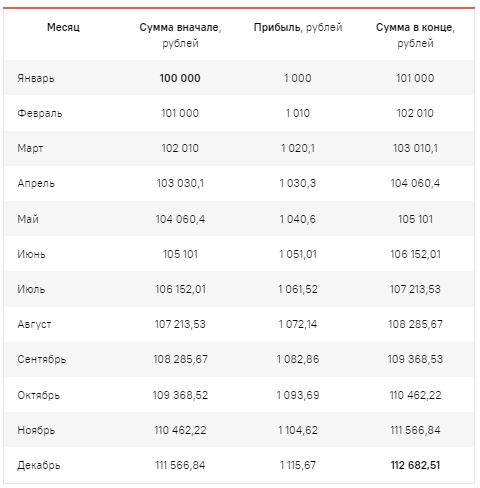

Допустим, у человека есть 100 000 рублей, которые он готов вложить в какой‑нибудь актив на год с 12% доходности за это время. Если доход поступит лишь однажды, то человек получит 112 000 рублей. А если, например, проценты начисляются каждый месяц и их не выводят со счёта, то к концу года набежит уже 112 682,51 рубля.

Разница не так велика, но чем больше изначальная сумма, доходность и срок вложений, тем сильнее эффект от сложного процента.

Например, человек открывает вклад на 100 000 рублей с ежемесячной капитализацией. Это значит, что в первый месяц прибыль начислят на изначальную сумму, во второй — на сумму с процентами и так до конца.

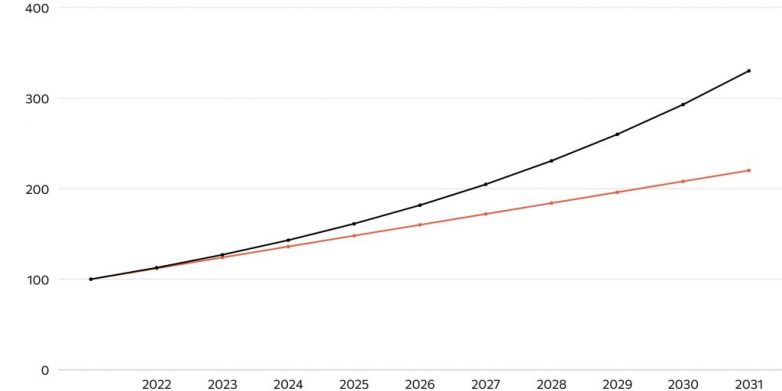

Предположим, что это только часть капитала человека, которую он собирается перекладывать с одного депозита на другой много лет подряд. Для простоты будем считать, что ставка по вкладам всё это время не меняется и остаётся на уровне 12% годовых.

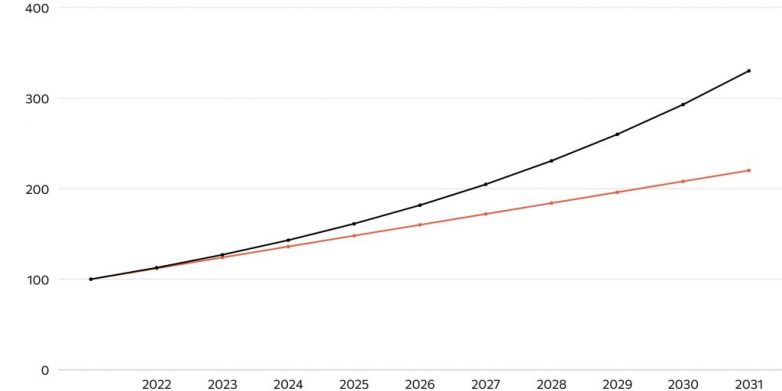

Чёрная кривая показывает рост капитала с учётом ежемесячной капитализации процентов. Оранжевая — обычные выплаты раз в год, которые снимаются со счёта

Человек, который не снимает деньги, а пускает их на дальнейший рост, в итоге получит в полтора раза больше. Это важно, если планы долгосрочные — например, заплатить за образование детей через 20 лет. Сложный процент поможет накопить больше и потратиться на вуз классом повыше. Или сэкономить и отправиться ещё и в кругосветное путешествие.

Если человек не планирует жить на купонный доход, то может его реинвестировать: получить деньги и купить на них ещё облигаций. В следующий раз средств вернётся ещё больше — и можно будет снова приобрести ценные бумаги. Так запускается сложный процент.

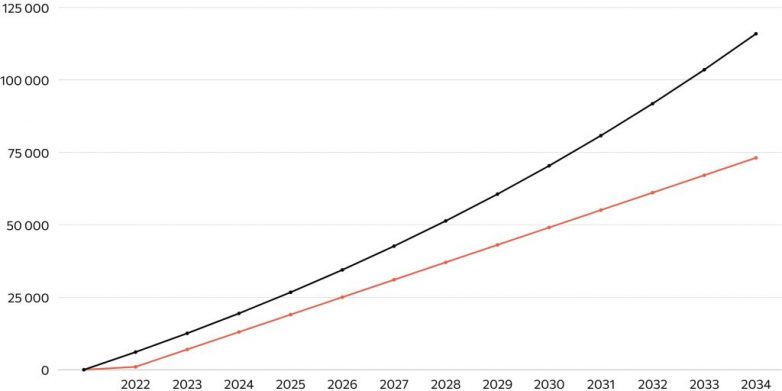

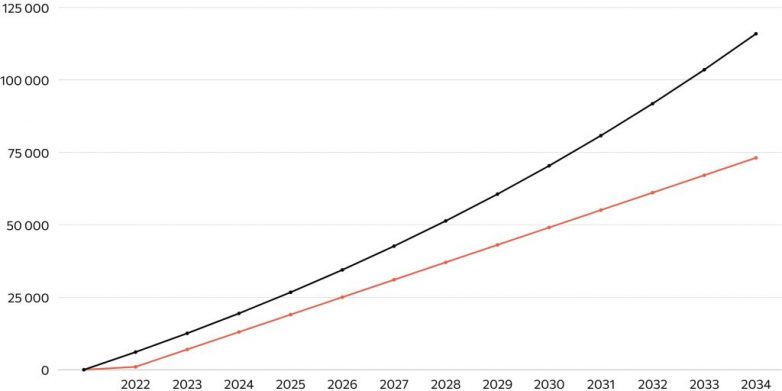

Допустим, инвестор купил ОФЗ 29010 на 100 000 рублей. Этих денег хватит на 92 облигации, потому что на фондовой бирже они торгуются выше номинала. Через год человек получит 59,97 рубля на облигацию, или 5 517,24 рубля со всего пакета.

Тогда можно будет купить ещё пять ОФЗ. И спустя год инвестору вернётся уже 5 817,09 рубля купонного дохода. Специалисты обычно называют механизм иначе — эффективной доходностью. Как и в случае с депозитами, разница всё заметнее со временем.

ОФЗ 29010 будет обращаться до декабря 2034 года. Дважды в год государство выплачивает купон по этой облигации. Ставка — 6,010% годовых — постоянная и не изменится в течение всего срока

Если человек будет реинвестировать купоны, то вновь получит в полтора раза больше денег. В случае с облигацией из примера это почти 116 тысяч рублей. Без реинвестирования вернётся только 73 тысячи.

Другие бизнесы существуют давно и заняли достаточную долю рынка. Им некуда стремительно развиваться, поэтому фирмы делятся прибылью с акционерами через выплату дивидендов. Тогда инвестор может сам запустить сложный процент.

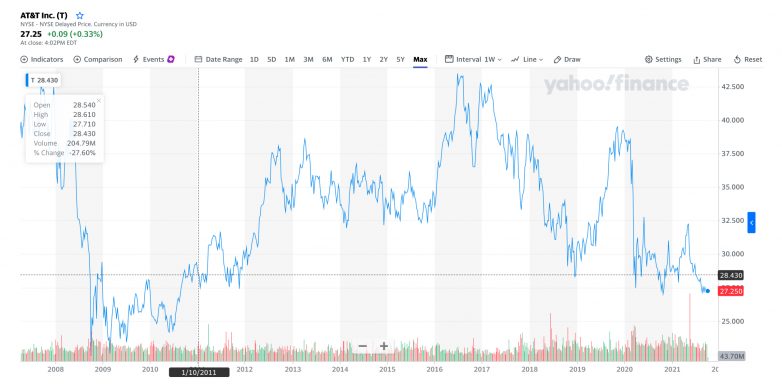

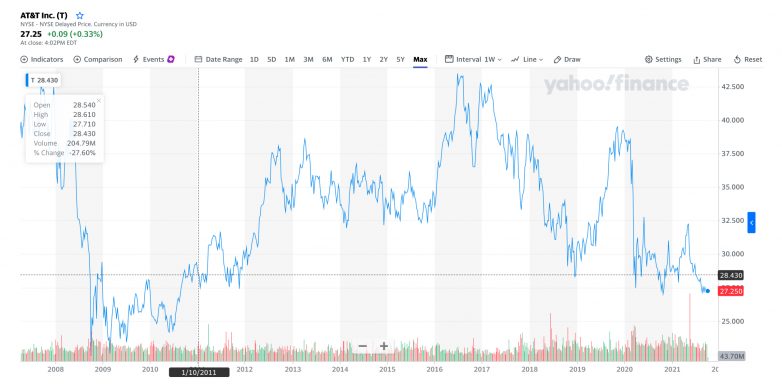

Например, человек купил акции коммуникационной компании AT & T на 1 000 долларов. Фирму называют дивидендным аристократом, потому что выплаты акционерам непрерывно растут больше 35 лет подряд. Представим два сценария: в первом инвестор купил ценные бумаги 10 лет назад, а теперь продаёт. Во втором — реинвестирует дивиденды.

В первом случае человек потеряет 44,5 доллара на продаже, потому что ценные бумаги стоят немного дешевле, а если учесть инфляцию, то убыток окажется ещё больше. Дивидендами за это время он получит 523,79 доллара, что примерно равно среднегодовой доходности в 4,3%.

Акции AT & T в октябре 2011 года стоили 28,54 доллара, в октябре 2021 года — 27,25 доллара

А если инвестор не тратит дивиденды, а покупает на них дополнительные акции компании, то через 10 лет у него будет уже 58 бумаг. Это на 20 с лишним больше, чем вначале, и дивидендов тоже будет больше: 665,94 доллара за 10 лет. Среднегодовая доходность в этом случае — в районе 5,2%.

Например, человек может потратить дивиденды от облигаций на покупку акций другой компании. Потом заработать на росте цены, продать акции и пустить прибыль на ещё какие‑нибудь финансовые операции. И делать так постоянно, чтобы поддерживать хорошую доходность вложений.

Проблема в том, что предугадать эффективную доходность для всего портфеля очень сложно.

Одна неудачная продажа акций может снизить выигрыш от выгодной покупки. Или дивиденды внезапно упадут из‑за плохого года для компании, что тоже отразится на доходности портфеля.

A = P × (1 + r/n)nt

Метод может показаться сложным, но на самом деле здесь всего пять переменных:

A — amount, то есть итоговая сумма.

P — principal, изначальный капитал. Это может быть 100 000 рублей или 1 000 долларов, как в примерах выше.

r — годовая процентная ставка, которой ожидает человек. Например, депозит на 12% или средняя дивидендная доходность в 5,3%.

n — периоды начисления процентов в год. Если они приходят раз в месяц, то в году будет 12 периодов, а если поквартально — то четыре.

t — количество лет, на которые человек рассчитывает вложить деньги.

Предположим, что выбран всё тот же банковский депозит: 100 000 рублей под 12% годовых на 5 лет, с ежемесячной капитализацией процентов. Вкладчик может посчитать, сколько получит в конце срока:

Шаг 1

A = 100 000 × (1 + 0,12/12)(12 × 5)

Шаг 2

A = 100 000 × (1,01)(60)

Шаг 3

A = 100 000 × (1,817…)

Шаг 4

A = 181 669,6 рубля

Через пять лет на счёте будет почти в два раза больше денег. Значения могут немного плавать, в зависимости от того, насколько округлять длинные числа, но порядок останется именно таким.

Если бы человек каждый год забирал проценты, то имел бы на руках изначальные 100 000 рублей плюс ещё 60 тысяч прибыли. Эффект сложного процента принесёт на 21 669 рублей больше.

Главное — не забыть поставить ноль, иначе вся формула поломается. Сам по себе расчёт будущей стоимости не предназначен для сложного процента, это хитрая адаптация существующей функции

Например, для банковских депозитов есть Planetcalk или Investor.gov. Для расчёта купонов по облигациям или доходности дивидендных акций нужны более функциональные варианты вроде The Calculator Site или Financial Calculators. Из удобных на русском языке — Calcus и калькулятор банка «Открытие».

Главная проблема со всеми расчётами: они основаны либо на исторических данных, либо просят человека предположить, как процентная ставка изменится в будущем. Поэтому в большинстве случаев это способ спрогнозировать результаты сложного процента, но не факт, что так и будет.

Полезно применять сложный процент почти при любых вложениях, от депозита в банке до покупки акций.

Сложный процент можно посчитать вручную, в электронной таблице или на калькуляторе — это нетрудно, в формуле всего пять переменных.

Результаты работы сложного процента можно только прогнозировать. Хорошие показатели в прошлом не означают, что человек заработает столько же в будущем.

Что такое сложный процент

Это начисление процентов и на основную сумму вложений, и на проценты за прошлые периоды. Результат похож на эффект снежного кома: всё начинается с маленького шарика, но чем дальше тот катится, тем больше снега налипает и тем крупнее становится ком. Вложения денег приносят доход, а затем последний даёт новый доход — и так, пока хватит терпения.Обычный процент работает проще: есть основная сумма, на которую он единожды начисляется. Разница будет видна даже на годовой дистанции.

Допустим, у человека есть 100 000 рублей, которые он готов вложить в какой‑нибудь актив на год с 12% доходности за это время. Если доход поступит лишь однажды, то человек получит 112 000 рублей. А если, например, проценты начисляются каждый месяц и их не выводят со счёта, то к концу года набежит уже 112 682,51 рубля.

Разница не так велика, но чем больше изначальная сумма, доходность и срок вложений, тем сильнее эффект от сложного процента.

Где используется сложный процент

Его применяют, когда нужно посчитать доходность самых популярных классов активов: депозитов, облигаций и акций.В банковских вкладах

Человек может просто положить деньги на депозит и каждый год забирать прибыль. Но у банков достаточно предложений с «капитализацией процентов» — это синоним сложного процента.Например, человек открывает вклад на 100 000 рублей с ежемесячной капитализацией. Это значит, что в первый месяц прибыль начислят на изначальную сумму, во второй — на сумму с процентами и так до конца.

Предположим, что это только часть капитала человека, которую он собирается перекладывать с одного депозита на другой много лет подряд. Для простоты будем считать, что ставка по вкладам всё это время не меняется и остаётся на уровне 12% годовых.

Чёрная кривая показывает рост капитала с учётом ежемесячной капитализации процентов. Оранжевая — обычные выплаты раз в год, которые снимаются со счёта

Человек, который не снимает деньги, а пускает их на дальнейший рост, в итоге получит в полтора раза больше. Это важно, если планы долгосрочные — например, заплатить за образование детей через 20 лет. Сложный процент поможет накопить больше и потратиться на вуз классом повыше. Или сэкономить и отправиться ещё и в кругосветное путешествие.

В облигациях

Владельцы облигаций получают купоны — периодические выплаты, даты которых известны заранее. Обычно средства приходят раз в квартал, полгода или год. Суммы купонов, правда, объявляют не всегда. Иногда процентная ставка плавает, но это не самый популярный тип.Если человек не планирует жить на купонный доход, то может его реинвестировать: получить деньги и купить на них ещё облигаций. В следующий раз средств вернётся ещё больше — и можно будет снова приобрести ценные бумаги. Так запускается сложный процент.

Допустим, инвестор купил ОФЗ 29010 на 100 000 рублей. Этих денег хватит на 92 облигации, потому что на фондовой бирже они торгуются выше номинала. Через год человек получит 59,97 рубля на облигацию, или 5 517,24 рубля со всего пакета.

Тогда можно будет купить ещё пять ОФЗ. И спустя год инвестору вернётся уже 5 817,09 рубля купонного дохода. Специалисты обычно называют механизм иначе — эффективной доходностью. Как и в случае с депозитами, разница всё заметнее со временем.

ОФЗ 29010 будет обращаться до декабря 2034 года. Дважды в год государство выплачивает купон по этой облигации. Ставка — 6,010% годовых — постоянная и не изменится в течение всего срока

Если человек будет реинвестировать купоны, то вновь получит в полтора раза больше денег. В случае с облигацией из примера это почти 116 тысяч рублей. Без реинвестирования вернётся только 73 тысячи.

В акциях

Понять механизм при вложениях в акции чуть сложнее. Если это растущие компании вроде «Яндекса», Ozon или Facebook, то сложный процент как бы встроенный. Такие фирмы не платят дивиденды, а всю прибыль вкладывают в своё развитие. Получается, что сложный процент влияет не на доходы инвестора, а на рост компании. Значит, цена акций тоже растёт быстрее, и зарабатывает человек именно на этом: купил дешевле, продал дороже.Другие бизнесы существуют давно и заняли достаточную долю рынка. Им некуда стремительно развиваться, поэтому фирмы делятся прибылью с акционерами через выплату дивидендов. Тогда инвестор может сам запустить сложный процент.

Например, человек купил акции коммуникационной компании AT & T на 1 000 долларов. Фирму называют дивидендным аристократом, потому что выплаты акционерам непрерывно растут больше 35 лет подряд. Представим два сценария: в первом инвестор купил ценные бумаги 10 лет назад, а теперь продаёт. Во втором — реинвестирует дивиденды.

В первом случае человек потеряет 44,5 доллара на продаже, потому что ценные бумаги стоят немного дешевле, а если учесть инфляцию, то убыток окажется ещё больше. Дивидендами за это время он получит 523,79 доллара, что примерно равно среднегодовой доходности в 4,3%.

Акции AT & T в октябре 2011 года стоили 28,54 доллара, в октябре 2021 года — 27,25 доллара

А если инвестор не тратит дивиденды, а покупает на них дополнительные акции компании, то через 10 лет у него будет уже 58 бумаг. Это на 20 с лишним больше, чем вначале, и дивидендов тоже будет больше: 665,94 доллара за 10 лет. Среднегодовая доходность в этом случае — в районе 5,2%.

В инвестиционном портфеле

Сложный процент не привязан к вычислениям вокруг одной ценной бумаги. Его получится применять для всего инвестиционного портфеля.Например, человек может потратить дивиденды от облигаций на покупку акций другой компании. Потом заработать на росте цены, продать акции и пустить прибыль на ещё какие‑нибудь финансовые операции. И делать так постоянно, чтобы поддерживать хорошую доходность вложений.

Проблема в том, что предугадать эффективную доходность для всего портфеля очень сложно.

Одна неудачная продажа акций может снизить выигрыш от выгодной покупки. Или дивиденды внезапно упадут из‑за плохого года для компании, что тоже отразится на доходности портфеля.

Как посчитать сложный процент

Это можно сделать как лёгкими способами, так и трудоёмкими. Начнём с последних, потому что всегда полезно понимать математику в основе финансов. Тогда получится ставить такие цели, которые ближе к реальности.Вручную

Сложный процент в первую очередь математическая формула. Её результат — сумма, которую человек хочет получить в итоге. Рассчитывается всё так:A = P × (1 + r/n)nt

Метод может показаться сложным, но на самом деле здесь всего пять переменных:

A — amount, то есть итоговая сумма.

P — principal, изначальный капитал. Это может быть 100 000 рублей или 1 000 долларов, как в примерах выше.

r — годовая процентная ставка, которой ожидает человек. Например, депозит на 12% или средняя дивидендная доходность в 5,3%.

n — периоды начисления процентов в год. Если они приходят раз в месяц, то в году будет 12 периодов, а если поквартально — то четыре.

t — количество лет, на которые человек рассчитывает вложить деньги.

Предположим, что выбран всё тот же банковский депозит: 100 000 рублей под 12% годовых на 5 лет, с ежемесячной капитализацией процентов. Вкладчик может посчитать, сколько получит в конце срока:

Шаг 1

A = 100 000 × (1 + 0,12/12)(12 × 5)

Шаг 2

A = 100 000 × (1,01)(60)

Шаг 3

A = 100 000 × (1,817…)

Шаг 4

A = 181 669,6 рубля

Через пять лет на счёте будет почти в два раза больше денег. Значения могут немного плавать, в зависимости от того, насколько округлять длинные числа, но порядок останется именно таким.

Если бы человек каждый год забирал проценты, то имел бы на руках изначальные 100 000 рублей плюс ещё 60 тысяч прибыли. Эффект сложного процента принесёт на 21 669 рублей больше.

Через формулу в Excel или Google Sheets

Сидеть с калькулятором или бумажками интересно не всем, поэтому расчёт можно доверить любой электронной таблице. Проще всего применять формулу будущей стоимости актива. И в Microsoft Excel, и в Google Sheets её называют FV (или БС). Достаточно внести все исходные данные по порядку.

Главное — не забыть поставить ноль, иначе вся формула поломается. Сам по себе расчёт будущей стоимости не предназначен для сложного процента, это хитрая адаптация существующей функции

С помощью онлайн‑калькулятора

Инвесторы и финансисты успели придумать много бесплатных онлайн‑калькуляторов, которые рассчитывают сложный процент для всего.Например, для банковских депозитов есть Planetcalk или Investor.gov. Для расчёта купонов по облигациям или доходности дивидендных акций нужны более функциональные варианты вроде The Calculator Site или Financial Calculators. Из удобных на русском языке — Calcus и калькулятор банка «Открытие».

Главная проблема со всеми расчётами: они основаны либо на исторических данных, либо просят человека предположить, как процентная ставка изменится в будущем. Поэтому в большинстве случаев это способ спрогнозировать результаты сложного процента, но не факт, что так и будет.

Что стоит запомнить

Сложный процент — математическая формула, которая запускает эффект снежного кома. Вложения денег приносят доход, а затем тот даёт новый доход. Чем дольше это продолжается, тем больше зарабатывает человек.Полезно применять сложный процент почти при любых вложениях, от депозита в банке до покупки акций.

Сложный процент можно посчитать вручную, в электронной таблице или на калькуляторе — это нетрудно, в формуле всего пять переменных.

Результаты работы сложного процента можно только прогнозировать. Хорошие показатели в прошлом не означают, что человек заработает столько же в будущем.

Только зарегистрированные и авторизованные пользователи могут оставлять комментарии.