Почему инвестиции только в рублях — путь в никуда?

Как минимум потому, что странно класть все яйца в одну корзину.

Например, на стоимость валют влияет инфляция — общий рост цен на товары или услуги.

Венесуэльский боливар потерял за 2020 год почти 3000% своей стоимости, а доллар — 1,36%.

Если бы инвестор купил акции венесуэльской компании за боливары, то остался бы в убытке из‑за одной инфляции.

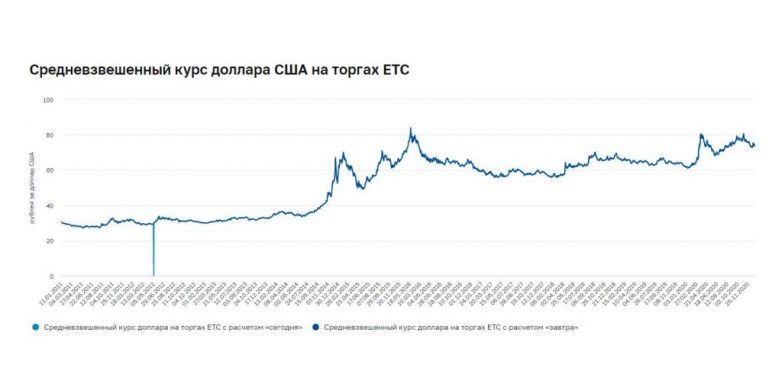

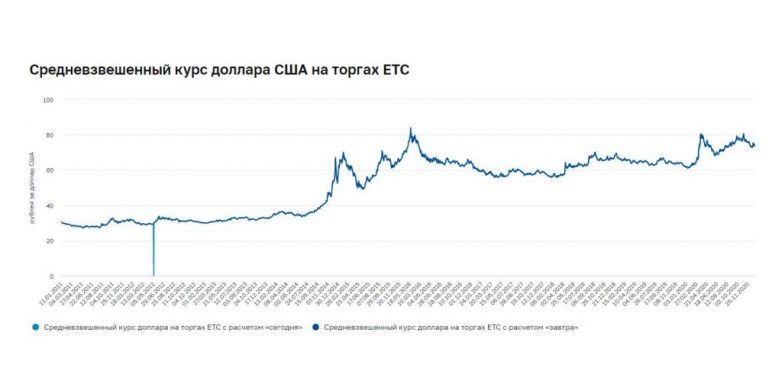

Рубль ближе к доллару по инфляции, чем боливар, — за год российская валюта потеряла 4,9%. Но рубль не очень стабилен по другим причинам: из‑за санкций в 2018 году его курс упал на 13%. И в последние десять лет он так колеблется почти постоянно.

Курс валютной пары «доллар – рубль», 11 января 2011 года – 11 января 2021 года

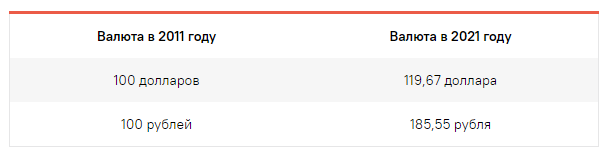

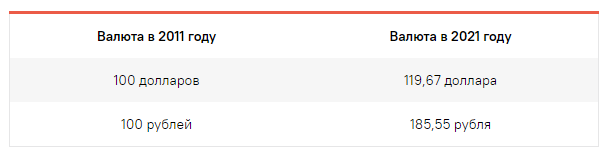

Предположим, что инвестор каждый месяц откладывает одну и ту же сумму «на чёрный день» в рублях и в долларах. Он никуда не вкладывает эти деньги, а просто копит. Вот что сделает с ними инфляция.

Обе валюты подешевели, но их покупательная способность осталась разной. Она показывает, сколько товаров и услуг можно приобрести на определённую сумму. Допустим, в 2011 году ста рублей хватило бы почти на три килограмма гречки, в 2021 — меньше чем на два.

Но при этом даже американский доллар теряет больше стоимости, чем некоторые другие валюты. Годовая инфляция японской иены, например, всего 0,56%, а швейцарского франка — минус 0,21%, то есть он ещё и подорожал.

Обратная сторона стабильности валют — невысокая доходность. Риск есть у каждого актива, и чем выше потенциальная прибыль, тем выше вероятность убытка. И наоборот — невысокая прибыль обычно значит, что невелик и риск потерять деньги.

Инвесторы не любят слишком рисковать, но и зарабатывать копейки им не нравится. Поэтому они придумали валютную диверсификацию: инвесторы выбирают несколько разных валют, в которые будут вкладывать деньги и защищаться от колебаний курса.

Это имеет смысл потому, что на валютные курсы постоянно действуетмножество факторов:

изменение процентных ставок;

вмешательство центральных банков в экономику;

экономические события, вроде дефицита материалов из‑за поднявшегося спроса;

ход международной торговли, когда контейнеровоз перегораживает Суэцкий канал и нарушаются цепочки поставок;

политические решения;

международные конфликты;

природные катастрофы.

Если инвестор вкладывается только в одной валюте, то он не сможет обезопасить себя от этих рисков. Сколько валют подобрать — зависит от стратегии, но J. P. Morgan, инвестиционный банк, советует минимум две‑три. А вместе с ними — инвестиции в разные страны и индустрии.

Структура фонда «Индекс МосБиржи полной доходности „брутто“», $SBMX

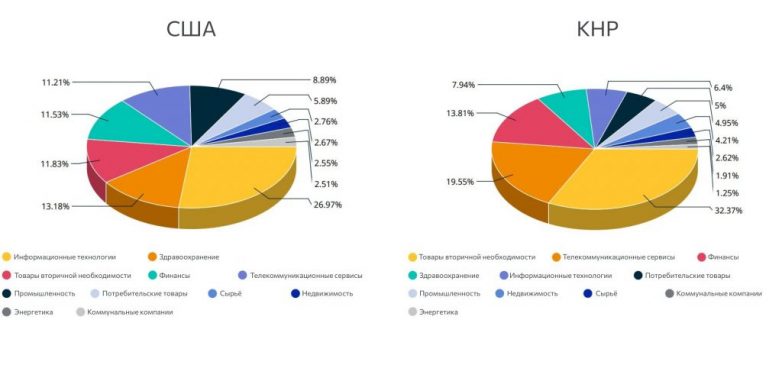

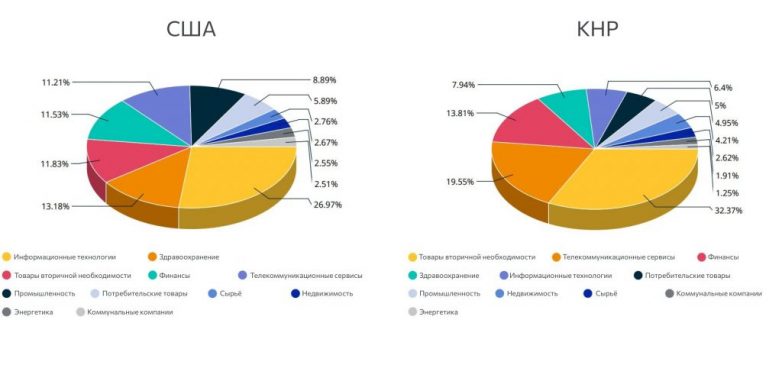

Россия не уникальна — экономики почти всех стран перекошены в разные стороны. Например, даже в диверсифицированной экономике США больше половины фондового рынка приходится на три сектора: информационные технологии, здравоохранение и товары вторичной необходимости (автомобили, одежда, бытовая техника). Почти так же в Китае, только секторы немного другие: товары вторичной необходимости, телекоммуникационные компании и финансы.

Структура фондового рынка США и КНР, май 2021 года

Здесь сохраняется тот же принцип, что с ETF: когда инвестор покупает фонд с американскими или китайскими компаниями за рубли, то приобретает не рублёвый актив: корпорации рассчитываются в долларах или юанях.

Инвестиции в лидирующие секторы фондового рынка — это по сути вложения в экономику страны целиком, включая национальную валюту. К примеру, нефтегазовый сектор постепенно лишаетсяинвесторов и прибыли. Соответственно, страны, чья экономика зависит от нефти и газа, теряют доходы в бюджет, и валюта слабеет.

Напротив, сектор информационных технологий быстро растёт: компании зарабатывают много денег, привлекают новых клиентов и инвестиции. Государства, в которых силён этот сектор, собирают с компаний больше налогов, валюта укрепляется.

Это не значит, что инвестор должен выбрать одну самую перспективную отрасль. Напротив, менее рискованно будет разложить деньги по разным активам, которые не очень связаны между собой. Из‑за этого одно неудачное вложение компенсируется вторым, выгодным.

Угадать, какая компания или вид актива будет выгоднее остальных, — сложно. Можно заработать десятки процентов в год или столько же потерять. Но диверсифицированный портфель, скорее всего, останется крепким середнячком.

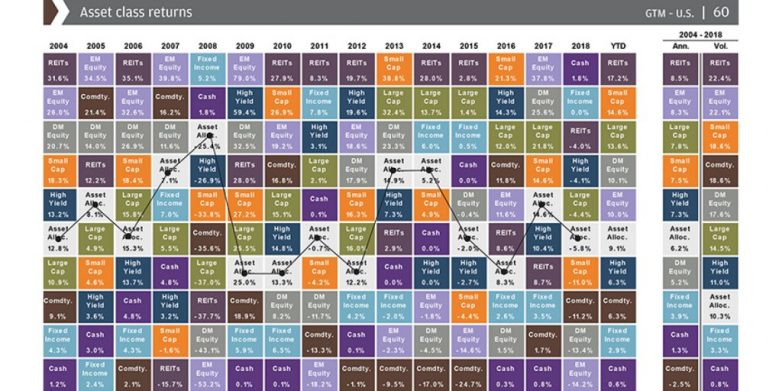

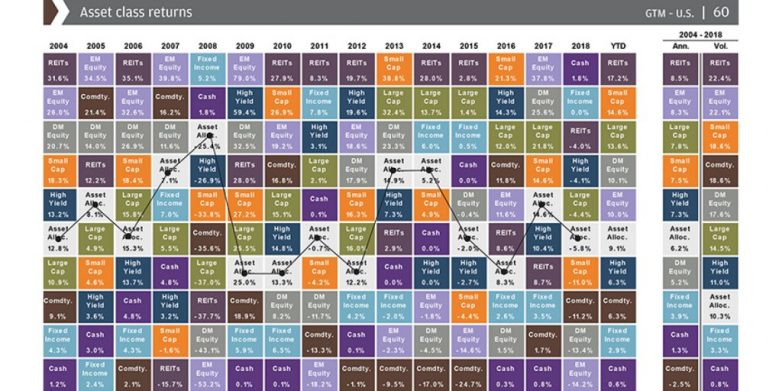

Линия показывает доходность диверсифицированного портфеля в сравнении с отдельными классами активов. 2004–2018 годы

Поэтому в рублёвой зоне недоступны:

Акции иностранных компаний, которые не входят в индекс S&P 500. Например, только на двух крупнейших американских биржах NYSE и NASDAQ торгуются больше шести тысяч компаний. На Московской и Санкт‑Петербургской биржах — около полутора тысяч российских фирм и чуть меньше пятисот иностранных.

ETF от иностранных управляющих компаний. Российский инвестор может купить около 30 биржевых фондов — сформированных профессионалами портфелей инвестиционных активов. На зарубежных рынках доступны тысячи таких фондов: инвестор может гибко подбирать портфель по доходности, отраслям, географии или валютам.

Еврооблигации других государств и иностранных компаний. Отечественные эмитенты выпускают такие бумаги, но купить евробонды, например, датской энергокомпании Ørsted не выйдет — а ведь инвестор мог бы заработать на них 4,875% годовых в евро. Это примерно в полтора раза выше, чем ставки по российским еврооблигациям.

Паи хедж‑фондов или венчурных фондов. Такие компании, как правило, имеют хорошую доходность. В среднем 17,49% годовых в долларах — это чуть выше обычного фондового индекса.

Участие в IPO иностранных компаний. Если фирма решает стать публичной и разместить свои акции на зарубежной бирже, то инвестор без доступа к этой бирже не сможет купить ничего. И, например, не вложится в 2012 году в акции Facebook по цене в 38 долларов. В июне 2021 года они стоят 336 долларов: это прибыль в 784%.

Однако все эти варианты инвестиций доступны не всем: счёт у иностранного брокера имеет смысл заводить с капиталом от 10 тысяч долларов, иначе всю доходность съедят комиссии. К тому же инвестиции за рубежом не освобождены от налогов, которые придётся высчитывать и платить самому.

С другой стороны, международные лидеры индустрии лучше развиваются и дороже стоят. Например, американские технологические компании Microsoft, Facebook или Salesforce росли на сотни процентов и принесли своим инвесторам много денег. Даже неизвестный в мире китайский автопроизводитель Chongqing подорожал на 650% за год.

Компании из разных государств и индустрий не связаны между собой так сильно, как внутри одной страны и тем более отрасли экономики. Если инвестор хочет распределить риски и заработать, ему нужныразнообразные вложения.

Возможная альтернатива иностранным активам — глобальные депозитарные расписки, которые доступны на российских биржах. Это сертификаты, которые подтверждают право собственности на ценные бумаги, торгующиеся за рубежом.

Купить валюту у банка или на бирже — такую возможность клиентам дают почти все финансовые организации. Очевидный минус: деньги будут вырваны из экономики, и их не станет больше. Скорее всего, инвестор даже немного потеряет в их стоимости из‑за инфляции.

Купить ETF, который содержит акции иностранных компаний.

Инвестировать в зарубежные фирмы из списка S&P 500. Они доступны на Московской и Санкт‑Петербургской биржах.

Вложиться в акции российских компаний‑экспортёров. Они зарегистрированы и торгуются на российских биржах, но зарабатывают в иностранных валютах и не так подвержены колебаниям курса рубля.

У крупных стран есть специализация на определённых секторах экономики. Инвестор, который вкладывается в лидеров рынка в разных валютах, зарабатывает больше инвестора, поддерживающего только одну страну.

Диверсифицированный инвестиционный портфель позволяет избежать проблем конкретной валюты, компании или страны.

Некоторые выгодные варианты для инвестиций недоступны в рублях и в России. Такие опции предоставляют иностранные брокеры, но нужен стартовый капитал.

Почему инвестировать только в рублях — странно

Есть несколько основных причин.Потому что валютные курсы колеблются

Валюты бывают разные: одни стабильные, другие нет. К первым обычно относят резервные валюты — те, которыми часто рассчитываются в мировой экономике и которые покупают центральные банки разных государств: доллар, евро, иена, фунт стерлингов, швейцарский франк и юань. Валюты небогатых и не особо развитых стран, напротив, нестабильны.Например, на стоимость валют влияет инфляция — общий рост цен на товары или услуги.

Венесуэльский боливар потерял за 2020 год почти 3000% своей стоимости, а доллар — 1,36%.

Если бы инвестор купил акции венесуэльской компании за боливары, то остался бы в убытке из‑за одной инфляции.

Рубль ближе к доллару по инфляции, чем боливар, — за год российская валюта потеряла 4,9%. Но рубль не очень стабилен по другим причинам: из‑за санкций в 2018 году его курс упал на 13%. И в последние десять лет он так колеблется почти постоянно.

Курс валютной пары «доллар – рубль», 11 января 2011 года – 11 января 2021 года

Предположим, что инвестор каждый месяц откладывает одну и ту же сумму «на чёрный день» в рублях и в долларах. Он никуда не вкладывает эти деньги, а просто копит. Вот что сделает с ними инфляция.

Обе валюты подешевели, но их покупательная способность осталась разной. Она показывает, сколько товаров и услуг можно приобрести на определённую сумму. Допустим, в 2011 году ста рублей хватило бы почти на три килограмма гречки, в 2021 — меньше чем на два.

Но при этом даже американский доллар теряет больше стоимости, чем некоторые другие валюты. Годовая инфляция японской иены, например, всего 0,56%, а швейцарского франка — минус 0,21%, то есть он ещё и подорожал.

Обратная сторона стабильности валют — невысокая доходность. Риск есть у каждого актива, и чем выше потенциальная прибыль, тем выше вероятность убытка. И наоборот — невысокая прибыль обычно значит, что невелик и риск потерять деньги.

Инвесторы не любят слишком рисковать, но и зарабатывать копейки им не нравится. Поэтому они придумали валютную диверсификацию: инвесторы выбирают несколько разных валют, в которые будут вкладывать деньги и защищаться от колебаний курса.

Это имеет смысл потому, что на валютные курсы постоянно действуетмножество факторов:

изменение процентных ставок;

вмешательство центральных банков в экономику;

экономические события, вроде дефицита материалов из‑за поднявшегося спроса;

ход международной торговли, когда контейнеровоз перегораживает Суэцкий канал и нарушаются цепочки поставок;

политические решения;

международные конфликты;

природные катастрофы.

Если инвестор вкладывается только в одной валюте, то он не сможет обезопасить себя от этих рисков. Сколько валют подобрать — зависит от стратегии, но J. P. Morgan, инвестиционный банк, советует минимум две‑три. А вместе с ними — инвестиции в разные страны и индустрии.

Потому что в разных странах отличаются сильные секторы экономики

Российский фондовый рынок не самый большой и разнообразный. По сути, он состоит из трёх секторов экономики: энергоресурсного, добывающего и финансового — на них приходится 78% стоимости компаний. Это значит, что если инвестор покупает ETF с российскими акциями — он вкладывается в конкретные секторы.

Структура фонда «Индекс МосБиржи полной доходности „брутто“», $SBMX

Россия не уникальна — экономики почти всех стран перекошены в разные стороны. Например, даже в диверсифицированной экономике США больше половины фондового рынка приходится на три сектора: информационные технологии, здравоохранение и товары вторичной необходимости (автомобили, одежда, бытовая техника). Почти так же в Китае, только секторы немного другие: товары вторичной необходимости, телекоммуникационные компании и финансы.

Структура фондового рынка США и КНР, май 2021 года

Здесь сохраняется тот же принцип, что с ETF: когда инвестор покупает фонд с американскими или китайскими компаниями за рубли, то приобретает не рублёвый актив: корпорации рассчитываются в долларах или юанях.

Инвестиции в лидирующие секторы фондового рынка — это по сути вложения в экономику страны целиком, включая национальную валюту. К примеру, нефтегазовый сектор постепенно лишаетсяинвесторов и прибыли. Соответственно, страны, чья экономика зависит от нефти и газа, теряют доходы в бюджет, и валюта слабеет.

Напротив, сектор информационных технологий быстро растёт: компании зарабатывают много денег, привлекают новых клиентов и инвестиции. Государства, в которых силён этот сектор, собирают с компаний больше налогов, валюта укрепляется.

Это не значит, что инвестор должен выбрать одну самую перспективную отрасль. Напротив, менее рискованно будет разложить деньги по разным активам, которые не очень связаны между собой. Из‑за этого одно неудачное вложение компенсируется вторым, выгодным.

Угадать, какая компания или вид актива будет выгоднее остальных, — сложно. Можно заработать десятки процентов в год или столько же потерять. Но диверсифицированный портфель, скорее всего, останется крепким середнячком.

Линия показывает доходность диверсифицированного портфеля в сравнении с отдельными классами активов. 2004–2018 годы

Потому что не все инвестиции доступны в одной валюте

Некоторые привлекательные активы просто не купить за рубли или на российских биржах. Причин на то много: фондовый рынок ещё молодой; регулятор разделяет инвесторов на квалифицированных и неквалифицированных — только первые могут покупать акции любых иностранных компаний, а вторым доступны несколько сотен зарубежных ценных бумаг. А ещё некоторым финансовым корпорациям невыгодно получать лицензию ради российских инвесторов.Поэтому в рублёвой зоне недоступны:

Акции иностранных компаний, которые не входят в индекс S&P 500. Например, только на двух крупнейших американских биржах NYSE и NASDAQ торгуются больше шести тысяч компаний. На Московской и Санкт‑Петербургской биржах — около полутора тысяч российских фирм и чуть меньше пятисот иностранных.

ETF от иностранных управляющих компаний. Российский инвестор может купить около 30 биржевых фондов — сформированных профессионалами портфелей инвестиционных активов. На зарубежных рынках доступны тысячи таких фондов: инвестор может гибко подбирать портфель по доходности, отраслям, географии или валютам.

Еврооблигации других государств и иностранных компаний. Отечественные эмитенты выпускают такие бумаги, но купить евробонды, например, датской энергокомпании Ørsted не выйдет — а ведь инвестор мог бы заработать на них 4,875% годовых в евро. Это примерно в полтора раза выше, чем ставки по российским еврооблигациям.

Паи хедж‑фондов или венчурных фондов. Такие компании, как правило, имеют хорошую доходность. В среднем 17,49% годовых в долларах — это чуть выше обычного фондового индекса.

Участие в IPO иностранных компаний. Если фирма решает стать публичной и разместить свои акции на зарубежной бирже, то инвестор без доступа к этой бирже не сможет купить ничего. И, например, не вложится в 2012 году в акции Facebook по цене в 38 долларов. В июне 2021 года они стоят 336 долларов: это прибыль в 784%.

Однако все эти варианты инвестиций доступны не всем: счёт у иностранного брокера имеет смысл заводить с капиталом от 10 тысяч долларов, иначе всю доходность съедят комиссии. К тому же инвестиции за рубежом не освобождены от налогов, которые придётся высчитывать и платить самому.

С другой стороны, международные лидеры индустрии лучше развиваются и дороже стоят. Например, американские технологические компании Microsoft, Facebook или Salesforce росли на сотни процентов и принесли своим инвесторам много денег. Даже неизвестный в мире китайский автопроизводитель Chongqing подорожал на 650% за год.

Компании из разных государств и индустрий не связаны между собой так сильно, как внутри одной страны и тем более отрасли экономики. Если инвестор хочет распределить риски и заработать, ему нужныразнообразные вложения.

Возможная альтернатива иностранным активам — глобальные депозитарные расписки, которые доступны на российских биржах. Это сертификаты, которые подтверждают право собственности на ценные бумаги, торгующиеся за рубежом.

Как диверсифицировать инвестиции по валютам

Обычному российскому инвестору доступны несколько вариантов:Купить валюту у банка или на бирже — такую возможность клиентам дают почти все финансовые организации. Очевидный минус: деньги будут вырваны из экономики, и их не станет больше. Скорее всего, инвестор даже немного потеряет в их стоимости из‑за инфляции.

Купить ETF, который содержит акции иностранных компаний.

Инвестировать в зарубежные фирмы из списка S&P 500. Они доступны на Московской и Санкт‑Петербургской биржах.

Вложиться в акции российских компаний‑экспортёров. Они зарегистрированы и торгуются на российских биржах, но зарабатывают в иностранных валютах и не так подвержены колебаниям курса рубля.

Что стоит запомнить

Инфляция и колебания курса по‑разному влияют на валюты. Рубль потерял половину стоимости за десять лет, доллар — несколько процентов.У крупных стран есть специализация на определённых секторах экономики. Инвестор, который вкладывается в лидеров рынка в разных валютах, зарабатывает больше инвестора, поддерживающего только одну страну.

Диверсифицированный инвестиционный портфель позволяет избежать проблем конкретной валюты, компании или страны.

Некоторые выгодные варианты для инвестиций недоступны в рублях и в России. Такие опции предоставляют иностранные брокеры, но нужен стартовый капитал.

Только зарегистрированные и авторизованные пользователи могут оставлять комментарии.

0

Хорошо, когда нечем инвестировать. Спишь спокойно.

- ↓